長引く超低金利の影響もあり、将来のため「貯蓄だけではなく投資をした方がよいのでは」と考える人が増えてきているようです。

そんな時、投資について調べていると、「NISA」という言葉を目にすることも多くなってきました。

NISAとは、少額から投資ができる非課税制度のことで、投資が初めてという方にぜひ知ってもらいたい仕組みです。

しかし、詳細までよく知っていると言う人はあまり多くないかもしれません。

そこで今回は、改めて「そもそもNISAとはなに?」という観点から基礎的な解説をしていきます。

NISAとは?制度の仕組みを知ろう

まずはじめに、NISAの基礎知識からおさらいしましょう。

NISAの基礎知識

NISAは、2014年1月から始まった「投資の税制優遇制度」です。

投資をすると、配当金や分配金、売買益などの損益が生じますが、利益が発生した場合、通常20.315%の税金が引かれます。

ところが、NISA口座では非課税枠が設定されており、その範囲内で生じた利益には税金がかかりません。

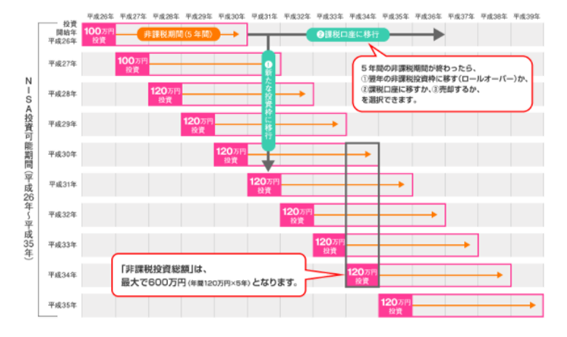

NISAにはいくつか種類がありますが、たとえば「一般NISA」では毎年120万円の非課税投資枠と5年間の非課税期間があります。

つまり、120万円×5年間=総額600万円を非課税で運用することができるわけです。

出所)金融庁「NISA特設ウェブサイト NISAの概要」

NISAの種類

現在、NISAには、「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類があります。それぞれの特徴をご紹介します。

【一般NISA】

一般NISAは非課税投資枠が120万円と大きく、対象商品も豊富なことから、積極的に投資に取り組みたい方、幅広い選択肢を持ちたい方に向いています。

自由に銘柄選びができるため、投資に慣れている方はもちろん、これから勉強をして本格的に投資を始めたい方にも利用しやすいと言えるでしょう。

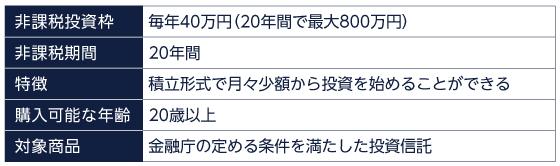

【つみたてNISA】

つみたてNISAは、毎年の非課税枠が40万円、非課税期間が20年間で、長期の資産運用に適しています。

少額からコツコツと預貯金の感覚で積み立てられる上に、コストも安く済み、さらに売買のタイミングを気にする必要もないため、投資初心者の方でも始めやすいのが特徴です。

若いうちから時間をかけてマイホーム購入費や子どもの教育費を形成していきたい方におすすめです。

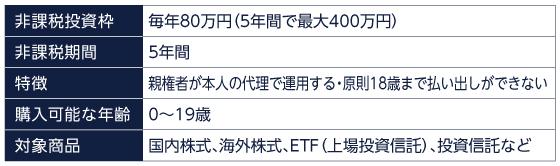

【ジュニアNISA】

ジュニアNISAは、子どもや孫の将来のための資産形成を目的としており、最大400万円を非課税で運用できます。

子ども名義のため、贈与税対策になるという側面もあります。

投資可能期間は2023年までですが、その後も子どもが20歳になるまでは非課税で保有できます。

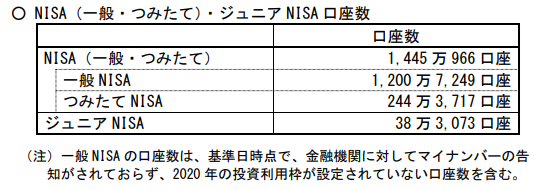

これらの中で、もっとも人気があるのは一般NISAです。

2020年6月現在の口座数は1,200万余りで、つみたてNISAの約5倍の数になっています。

逆にいちばん口座数の少ないのがジュニアNISAで、約38万件です。

出所)金融庁「NISA・ジュニアNISA口座の利用状況調査(2020年6月末時点)」

一般NISA、つみたてNISAそれぞれの口座数を年代別に見ると、一般NISAの口座を持っているのは60代~70代のシニア層が多くなっています。

つみたてNISAでは、30代~40代の若い層の利用者が目立ちます。

つみたてNISAはもともと長期の資産運用を目指しているため、若い世代から始める人が多いのはある意味で制度設計に適していると言えます。

出所)金融庁「NISA・ジュニアNISA口座の利用状況調査(2020年6月末時点)」P3-4を基に三菱UFJ国際投信作成

(目次へ戻る)

どのくらいお得?NISAの活用例

一例として、子どもの将来の大学資金を貯めることを想定し、NISAで運用するケースをみてみましょう。

無理なくお金を増やすために、毎月2万円をつみたてNISAの投資信託で15年間運用すると仮定します。

この場合、年利3%で運用できる仮定では、15年間の総額は約453.9万円となり、一般的な私立大学文系学部の4年間の学費をおおよそカバーすることができます。*1

元本360万円+運用利益93.9万円=453.9万円

出所)金融庁「NISA特設ウェブサイト 資産運用シミュレーション」を基に三菱UFJ国際投信作成

NISAで運用すれば、運用益の93.9万円は非課税となり全額を資産として組み入れることができます。

しかし、もしNISAを利用しなかった場合、この運用益に20.315%の税金がかかり、約19万円が引かれてしまいます。

これは月々の積立額の9.5か月分に相当しますから、決して簡単に見過ごせる額ではないでしょう。

また、もし投資をおこなわずに預貯金で貯めた場合はどうなるでしょうか。

現在、超低金利の状況が続いていますので、定期預金でも0.002%ほどです。

比較的金利が高い、ネット専業銀行の一部の定期預金でも0.01%~0.2%前後となっています。

年利0.2%で計算しても、15年間の利息は5.4万円で、さらにここから20.315%の税金(約1万円)が引かれて4.4万円となり、貯まるお金は総額で364.4万円となります。

NISAで運用した場合と比べると、89.5万円の開きが生じることになります。

元本360万円+利息4.4万円=364.4万円 → NISAより89.5万円低い

出所)金融庁「NISA特設ウェブサイト 資産運用シミュレーション」を基に三菱UFJ国際投資作成

(目次へ戻る)

NISAのメリット&デメリット

ここでは、NISAのメリットとデメリットを解説します。

大事なことなので、NISAを始める前にしっかりチェックしましょう。

NISAのメリット

NISAのメリットは、これまでお話ししてきたように、なんといっても非課税で運用できる点です。

これから本格的に投資を始めたいと思っている方は、NISAの節税効果を活かさない手はないでしょう。

また、つみたてNISAは1万円以下の少額から積立投資ができ、購入手数料が0円、信託報酬が低いなどのメリットもあるため、初めての方でも気軽に利用しやすい点も魅力です。

NISAのデメリット

NISAで気を付けたいのが、「元本保証ではない」という点です。

国が作った制度なので安全に運用できるイメージがあるかもしれませんが、NISAはあくまで「投資」なので、損をする可能性もゼロではありません。

不安な方は、たとえば分散投資で比較的安全に運用できるインデックス型の投資信託など、リスクが低いとされている金融商品を選ぶようにしましょう。

もう一つ、NISA口座は「損益通算ができない」点も要注意です。

損益通算とは、株式の売買等で発生した利益や損失を相殺することをいいます。

これにより、税金を低く抑えるなどのメリットが生じるのですが、NISA口座では別口座との損益通算が認められていません。

これらのマイナス面もしっかり把握した上で、NISAの利用を検討していきましょう。

(目次へ戻る)

NISAの留意点

最後に、NISA口座を開設するにあたって覚えておきたい留意事項をお伝えします。

1人1口座のみ

NISAは、原則として1人1口座しか作ることができません。

そのため、口座を開設する金融機関も1箇所のみとなりますが、変更は1年単位で可能です。

NISAの併用は不可

一般NISAとつみたてNISAを同時に利用することはできず、口座開設時にどちらか一方を選択することになります。

ただし、こちらも年ごとに変更が可能です。

対象は新規購入のみ

NISAの対象になるのは、NISA口座を通して新たに購入した商品のみです。

すでに保有している分をそのままNISA口座へ移すことはできません。

非課税枠の再利用は不可

NISA口座で一度使った非課税枠は、その後売却をして枠が空いても再利用はできません。

(目次へ戻る)

2024年よりスタート!NISAの制度変更について

NISAは2024年に制度の一部が改正されます。

それに伴い、投資枠や期間の変更などが生じるため、ポイントをチェックしておきましょう。

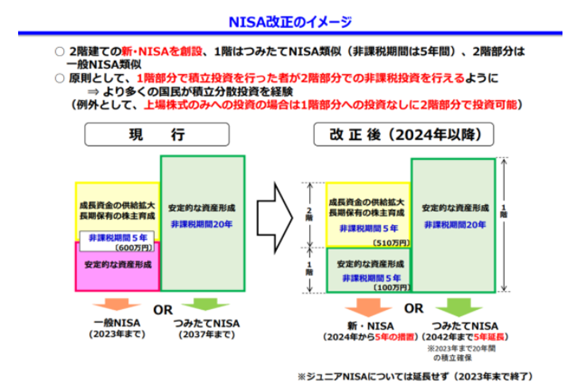

一般NISAは2階建ての新NISAへ

出所)財務省「NISA改正のイメージ」

これまでの一般NISAは「新NISA」と呼び方が変わります。

いちばんの改正は、2階建て形式になったことでしょう。

1階部分では年間20万円、2階部分では年間102万円の投資枠があり、現行より10万円多く投資できるようになります。

非課税期間は1階も2階も5年間です。

もう一つ、1階部分は積立の分散投資による低リスクの運用を目標とし、投資対象は原則として、つみたてNISAで扱っている投資信託のみになります。

2階部分では、これまでの一般NISAとほぼ同様に幅広い商品へ投資可能ですが、1階部分で積立投資をしないと2階部分で投資をすることができません。

ただし、投資経験者が上場株式のみに投資をおこなう場合は、例外として1階での積立をしなくてよいケースもあります。

つみたてNISAは期間延長、ジュニアNISAは終了

つみたてNISAは、投資可能額が年間40万円、非課税期間が20年間と、現行と変わりませんが、口座開設期間が5年延長になり、2042年まで開設可能になります。

また、ジュニアNISAは前述のように、2023年で終了になります。

※2023年12月末以降、当初の非課税期間(5年間)の満了を迎えても、一定の金額までは20歳になるまで引き続き非課税で保有できます。*2

(目次へ戻る)

まとめ

投資による利益が非課税になるNISAは、投資家にとって非常に魅力的な制度といえます。

長期の資産形成にも適しており、将来のためにコツコツ資産を増やしていきたい方に最適なシステムでしょう。

まずは、何のために投資をするのかよく考え、リスクも加味したうえで、NISAをうまく活用して計画的に資産運用をおこなっていきましょう。

*1 出所)文部科学省「国公私立大学の授業料等の推移」

*2 出所)金融庁「NISAウェブサイト ジュニアNISAの概要」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員