超低金利が続く環境下では、預貯金をはじめとした元本確保型の金融商品では十分な利息を期待することができません。

資産形成のためには、投資性商品を活用していくことも大切です。

とはいえ、元本保証のない投資性の金融商品を検討することは、最初は誰しも不安になるものです。

そこで当記事では、初心者でも取り組みやすい投資信託を通じ、長いライフプランにおける資産形成のためのヒントをお伝えします。

ぜひ、資産形成のための参考にしてみて下さい。

資産づくりの基本は金融商品それぞれの特性に合わせて利用すること

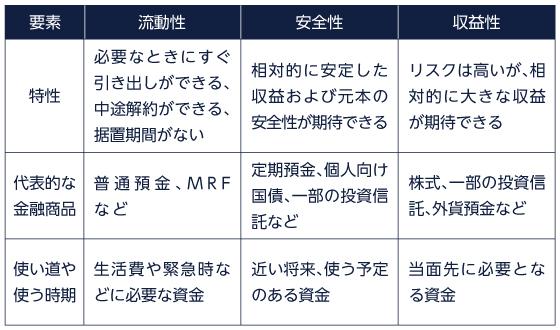

資産形成のための金融商品にはさまざまなものがありますが、どの金融商品もそれぞれ違った特性があります。

この特性は、「流動性」「安全性」「収益性」という3つの要素で見ていくと次のようになります。

ところが、これら3つの要素を満たす金融商品は限られています。

一般的には、これら要素を組み合わせると、次のような傾向があります。

- 安全性が高ければ、収益性は低い

- 収益性が高ければ、安全性は低い

- 流動性が高ければ、収益性は低い

- 収益性が高ければ、流動性は低い

たとえば、預貯金を例にあげれば、次のようなイメージがあります。

- 元本が確保されていて安心だが、現在のような超低金利の環境下では利息はほとんどつかず、資産が増えていかない。日常の生活費や近い将来の支払いに備えた蓄えとするには向いている。

しかし、金融商品はいろいろな要素を兼ね備えているものもあり、適切な使い方をすれば、デメリットとされる部分を小さくし、メリットを引き上げることも可能です。

金融商品を選ぶ際には、それぞれの特性をよく知り、目的や投資する時期に応じて使い分け、バランスよく組み合わせることが大切です。

そして、じつはこれらのバランスを考慮されているのが、投資信託という商品です。

投資信託は商品の仕組み上、国内外の数多くの株式や債券などに分散投資されています。

そしてファンドマネージャーと呼ばれる運用の専門家が常に、市場の状況を見ながら運用を行っています。

このように、投資信託は、様々な金融商品を組み入れて、運用しているのです。

毎月一定額ずつ投資信託を購入し、積み立て運用を行う投信積立を取り扱っている金融機関も多くあります。

投資信託を定時定額で購入することで投資信託の価格変動があっても購入価格の平準化ができ(ドルコスト平均法)、リスクを低減させることができます。

また長期で運用していけば、収益の積み上げ効果でリターンの安定性の向上も期待できます。

(目次へ戻る)

投資信託にも種類があることを知っておこう

しかしながら投資信託にも様々なタイプがあります。例えば、

- 日経平均株価やTOPIXなどの指数(市場平均)を上回る運用成果を目指すアクティブファンド

- 市場の平均的なリターンを追求するインデックスファンド

など。

それらのなかにも、国内株式への投資を中心としているもの、海外株式への投資割合が多いもの、海外のなかでも先進国株式が中心のもの、新興国株式を対象としているものなど。

各投資信託(ファンド)には、特色や運用方針があります。

それらによって資産配分やリスクとリターンの割合が異なります。

投資信託の購入を検討するときには、必ず事前にファンドの運用方針、投資対象、リスク、運用実績、手数料等の費用など、投資をするうえで事前に理解しておくべき情報が記載されている「目論見書」を確認し、自分の投資目的やリスク許容度などと照らし合わせて適切なファンドかどうかチェックすることが大切です。

目論見書は、証券会社や銀行など投資信託を販売している金融機関の窓口やウェブサイトで閲覧できます。

(目次へ戻る)

ライフプランで必要な資金と投資信託を使った作り方

次に、ライフプランでの資産づくりに投資信託をどう役立てていけば良いのか、具体的に見ていきましょう。

ライフプランを考える上で必要な資金には、その時期によって3つに分けることができます。

- 生活費や緊急時などに必要

- 近い将来に必要

- 必要な時期は当面先

仮にリスクが低いファンドを選ぶ場合でも、老後資金のように、「必要な時期は当面先」となることを想定した資金づくりに利用するのがおすすめです。

また、教育費のように、必要な金額は多額であっても少しずつ取り崩していくことを想定した資金づくりに利用するのもいいでしょう。

実際には、いつ、どれくらいの資金が必要になるか、またその時までどれぐらいの期間があるか、は人それぞれに異なります。

ご自身のライフプランに照らし合わせ、「流動性」「安全性」「収益性」を考慮して、金融商品を組み合わせて投資していくのがおすすめです。

ここではその具体例として、教育資金、老後資金づくりのための投資信託の活用法を紹介していきます。

教育資金

教育資金は学資保険と投資信託を併用しながら準備していくのがおすすめです。

学資保険には、入学や進学に合わせてお祝金を受け取れるなど、まとまった教育費を準備できるといったメリットがあります。

その一方で、低金利の昨今では満期保険金や祝金の総額が払込み保険料を下回る場合もあります*1_33。

また、多額の教育資金を学資保険だけで準備しようとすると、保険料が高くなる可能性もあります。

そこで、教育資金の一部を投資信託で積立運用していくことで学資保険を補完することが期待できます。

投資信託の利用は、大学進学資金づくりに照準を当てるのもいいでしょう。

ジュニアNISA口座を活用するのもおすすめです。

ジュニアNISAは2023年12月末で終了するため、今から始めれば最大240万円(80万円×3年)の元本まで非課税で投資できることになります。

5年間の非課税期間終了時点で子どもが20歳(※)になっていない場合、継続管理勘定に移行し、非課税で運用を継続することができます*2_4。

ジュニアNISAでは上場株式および株式投資信託等の購入が可能ですが、2024年以降は新規投資ができ保有を継続するだけになることを考慮すると、リスクが低めでリターンの安定性を期待できるバランス型の投資信託を選ぶのがいいでしょう。

(※):成人年齢の引き下げに伴い、2023年1月以降は18歳に置き換えられます。

老後資金

投資信託は、老後までの長い期間を利用して、複利効果で収益を積み上げていくような方法として活用するのもおすすめです。

当面使う予定のない預貯金があれば、ある程度まとまった金額を投資信託の購入に充てるのもいいですが、毎月積み立てしながら運用していくほうがより価格変動リスクを抑え、リターンの安定性が高まります*3。

投資信託の積み立ては、年間40万円までの投資額に対する利益が最長20年間非課税になる「つみたてNISA」を利用するのもおすすめです。

本来分配金などにかかる20.315%の税金分がかからず再投資に回るため、運用の効率性がより高まります。

個人年金保険や、会社員であれば財形年金貯蓄を併用し、元本を確保しておくのもよいでしょう。

長いライフプランのなかではいろいろな局面でお金が必要になります。

とくに人生の3大費用とも言われる教育資金や住宅購入資金、老後資金など、それぞれ必要な時に必要なお金を確保するためには同時進行で、資産形成の目的に合った金融商品を選び、それぞれの目的のために少しずつ積立運用していくことが大事です。

安定性を高めるためにも、できるだけ長い時間をかけて運用していくことを心がけましょう。

*1 出所)生命保険協会「生命保険の商品を知る」

*2 出所)日本証券業協会「子どもに贈ろう!ジュニアNISAがいいさ!!」

*3 出所)日本証券業協会「安心して投資するための3つのコツ!長期・積立・分散」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員