お金を貯めたいと思ったら、まずは支出を削ること。

そのように考え、電気をこまめに消したり、食費を抑えたりと、さまざまな工夫を懲らして節約に努めている人もいるのではないでしょうか。

しかし、節約の内容次第では、せっかくの努力が無駄になることもあるかもしれません。

ではどのような節約をやってはいけないのか、節約するならどんな節約がいいのでしょうか。

一緒に考えていきましょう。

「やってはいけない」のはどんな節約?

「安物買いの銭失い」という言葉があるように、長い目で見れば”節約”がむしろ損になることは少なくありません。

短期だけでなく、中長期での得失を考えること。

まずはこれが、節約の基本となる考え方です。

たとえば以下のような節約があります。

安い価格につられて買ったが、すぐに故障

品質よりも安さを重視しすぎる買い物は、すぐに故障するなどして結局損することがあります。

買い換えが必要になったり、修理代がかかったりと、購入価格よりも多くのお金が出ていくこともあるでしょう。

これでは「はじめから、もう一つ上のランクの商品を買っておけば良かった」ということになりかねません。

PC関連機器や家電製品、洋服などの買い物で経験したことがある人もいるのではないでしょうか。

お金以外に、買い換えや修理にかかる時間も奪われ、気持ちにもダメージを受けてしまうような節約は一度立ち止まって再考してみましょう。

外食の代わりに自炊しようと食材を買ったが、使い切れずに破棄

外食よりも自炊を心がけるのは節約の基本ですが、自炊する時間がなかったり、使い切れずに捨てる場合は結局無駄使いになってしまいます。

低単価を重視して、大袋入り商品を購入する場合も同様です。

量単価は少し上がっても、使える量だけ購入する方が無駄使いにならなくて済む場合がありますので、上手に活用しましょう。

食費節約のためにランチはパン1個、インスタント食品1つ

給料前などお金がピンチの時に、このような食生活で食費を切り詰める人もいるかもしれません。

このような食生活は、月に数日程度なら大丈夫でも、無理して続けると体調を崩す原因になるので、おすすめできません。

自分で調理する場合でも、たとえば毎日キャベツだけ、タマゴだけ、というように、栄養が偏るような食事も同様です。

後々、身体に不調を起こし、医療費がかかったり、仕事を休みがちになって収入減に繋がる可能性もあります。

住環境の極端な切り詰め

家賃などの固定費は、節約効果が高い支出費目です。

しかし極端に抑えすぎて、快適性やセキュリティ面で支障のある物件を選ぶのは良くありません。

たとえば、防寒・防熱設備が整っていない場合、暖房・冷房のために電気代が余計にかかってしまっては意味がありません。

また、最寄り駅から遠い場合、タクシー代がかかったり、通勤・通学に多くの時間を取られることになります。

会食の誘いを全て断る

行きたくない会食に毎回参加する必要はもちろんありません。

しかし食事会や懇親会などは、人間関係を円滑にしたり、人脈を構築するための「投資」という側面もあります。

「投資」と「節約」のどちらを選ぶのかは、その性質に照らして判断するようにしましょう。

(目次へ戻る)

節約の目的を明らかにしよう

これら事例に共通するのは、短期的な節約が目的化していることです。

結果として時間を有効活用できず、心身に負担がかかり、そのために余計な出費がかかっては本末転倒です。

節約の結果、自己投資の機会が失われることのないようにしましょう。

節約に取り組む場合は、目的は何なのか。

節約したいのはお金か時間(労力)か。

最終的にはどんなプラスを得たいのかを明らかにしてみるといいでしょう。

仮に、最終的な目的が「資産形成」であれば、今のお金を節約するよりも時間を節約するほうが、将来的なプラスにつながることもあるのです。

一例を挙げると、お掃除ロボットの購入です。

一般的にお掃除ロボットは普通の掃除機より高めですが、時間の節約に繋がり、その分仕事ができて収入が増えるという考え方もあります。

お金、時間、健康、人との縁、収入アップの機会など、すべてを一度に得るのは難しいことですが、「何かを得るために何かを節約する」ことを心がけてみましょう。

実はこれは投資の考え方に似ています。

投資の考えで節約を実行するのが良さそうですね。

(目次へ戻る)

「やった方がいい」のはこんな節約

とはいえ、家計にとって無駄なお金まで使う必要はありません。節約するなら次のような節約を実行してみましょう。

習慣化している出費

通勤前にコーヒーショップに立ち寄る、毎食後にタバコを吸うなど、特定の支出が習慣となってしまっている人もいるかも知れません。

この何気ない習慣を見直すだけでも、支出を減らすことは可能です。

たとえばマイボトルを持参したり、喫煙数を決めるなど、ストレスにならない範囲でルールをつくり、徐々に習慣的な支出を減らしていくといいでしょう。

ATMや振込など銀行の手数料

ATMや振込などの銀行手数料も、できれば避けたい支出のひとつです。

仕事の都合などで無料時間帯にATMを利用できないこともありますが、受けられるサービスの内容は同じなので、やはり避けられるなら避けたいものです。

低金利が続く昨今では、振込手数料1回で利息分を上回ってしまうこともあるでしょう。

これでは、コツコツ節約して貯金をしても意味がなくなってしまいます。

ATM利用や振込依頼をしなくていいように、キャッシュレス決済や自動振替を上手く利用していきましょう。

税金

所得控除や優遇税制も上手く利用して、節税にも努めたいものです。

たとえば、将来のために資産形成していくのなら(つみたて)NISAやiDeCo(個人型確定拠出年金)を利用する方法があります。

つみたてNISAやNISAでお金を運用すると、運用益に税金がかかりません。

通常なら20.315%の税金がかかりますから、その分節約できることになります。

iDeCoを利用すれば、老後資金を準備しながら、所得税や住民税の負担を軽減できる場合があります。

(目次へ戻る)

資産形成するなら「お金」「時間」「労力」の節約も考えよう!

老後資産ならiDeCo、老後資産を含めて中長期的に必要になるお金なら(つみたて)NISAというように、資産形成の目的によって利用できる制度は違ってきます。

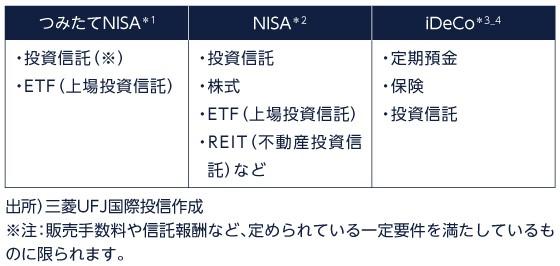

それぞれの制度で利用できる運用商品は次のように決まっています。

このときにおすすめなのが、運用商品選びも節約効果を意識してみることです。

低金利の昨今、定期預金や保険は運用で得られる利益が少ない分、運用益に対して得られる節税効果は少なめです。

一方、株式や投資信託などの投資商品は、価格が変動するリスクがあるため、社会や経済状況をチェックすることが大切です。その分、時間も労力も必要になります。

この、時間・労力負担と節税効果のほどよいバランスを期待するなら投資信託を選ぶのがいいかもしれません。

投資信託は運用について専門家である運用会社が行ってくれるため、投資家にとっては時間と労力の節約になります。

日々の生活から運用商品選びまで、お金・時間・労力のバランスを計りながら賢く節約し、上手に資産形成につなげていけるといいですね。

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員