超低金利時代である今。

預貯金に替えて投資信託を買ってみようかと考える人もいるのではないでしょうか。

そのためには、まず「証券口座」を開設しなければなりません。

これは、預貯金をするときに銀行で預金口座を開設するのと同じようなものです。

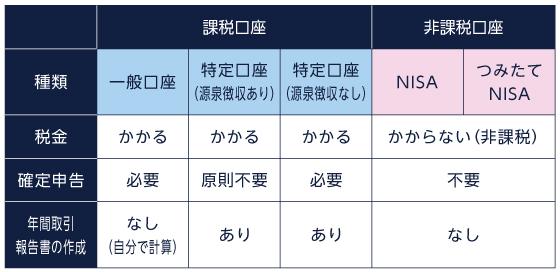

しかし、証券口座には「一般口座」「特定口座」「(つみたて)NISA口座」など、いくつか種類があります。

どれを選ぶかによって税金の課税関係や納税手続きなどが異なりますから、違いを確認しておきましょう。

今回は、投資初心者が税金計算や納税面で悩まず安心して投資できるよう、特定口座にについて説明していきます。

はじめての投資信託購入、まずは証券口座の開設から

証券会社や銀行の窓口、ネット証券など投資信託を購入できるところはさまざまありますが、どこで購入するにしろ、まずは証券口座を開設しなければなりません。

証券口座は「一般口座」「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」の3種類がありますが、これらを総称して課税口座とも言います。

まずは3種の課税口座の違いを見ていきましょう。

一般口座

1年間の投資信託や株式などの売買で出た損益を自分で計算し、確定申告および納税を投資家自身が行います。

特定口座(源泉徴収あり)

1年間の投資信託や株式などの売買で出た損益を金融機関が計算し、年間取引報告書を作成します。

売買の都度、金融機関が売買損益、税金の計算を行い、源泉徴収もしくは還付が行われます。

そのため原則として、投資家は確定申告をする必要はありません。

特定口座(源泉徴収なし)

1年間の投資信託や株式などの売買で出た損益を金融機関が計算し、年間取引報告書を作成します。

しかし税金の計算や源泉徴収は行われないため、金融機関から送られてくる年間取引報告書をもとに、投資家自身が確定申告および納税を行います。

(目次へ戻る)

投資信託にかかる税金

3種の証券口座の違いは損益計算を自分でするかどうか、確定申告や納税が必要かどうかであることがおわかりいただけたと思います。

そこで投資信託を購入することで、どんな場合に、どれだけ税金がかかるか知っておきましょう。

投資信託に対する税金は、保有している間に分配金が支払われたとき、換金(売却)・償還して利益が出たときにかかります。

どの場合にも税率は20.315%で、内訳は所得税および復興特別所得税15.315%、住民税5%と同じ*1です。

覚えやすい一方で、課税方法が異なり少し複雑に感じるかもしれません。

- 分配金:分配金が支払われる時に源泉徴収されます。

- 売却益:投資信託を購入時より高い価格で売却し、利益が出れば課税されます。基本的には確定申告が必要ですが、特定口座(源泉徴収あり)の場合、確定申告は不要です。

- 償還益:投資信託が満期になり、購入時より高い価格で償還されるなど、利益が出れば課税されます。基本的には確定申告が必要ですが、特定口座(源泉徴収あり)の場合、確定申告は不要です。

なお、複数の投資信託や株式等がある場合に限られますが、投資信託は利益がでても「損益通算」という仕組みを使って、課税対象額を少なくすることもできます。

例えば、AおよびBという2つの投資信託を持っていたとして同年内に両方売却したとします。

Aは売却益が10万円出たのに対し、Bは損失が3万円出たとします。

この場合、2つの損益を通算し、差し引き利益7万円に対して課税されるというものです。

Aは利益が出たから利益分の10万円に課税、Bは利益が出てないから課税されない、と考えてしまう人もいるかもしれませんが、実際はこのようになります。

損益通算という仕組みを知っておきましょう。

(目次へ戻る)

NISA口座は単独では開設できない

ところで、「NISA」や「つみたてNISA」で投資をすると税金がかからないという話を聞いたことがある人もいると思います。

NISAやつみたてNISAの詳しい説明は別の記事に譲るとして、投資上限額の範囲内なら利益が出ても非課税になるこれらの制度はぜひ利用したいものです。

そのためには「NISA口座」または「つみたてNISA口座」を開設しなければなりません。

冒頭で3種の課税口座を紹介しましたが、これらを合わせると全部で5種。あらためて整理しておきましょう。

実は「非課税口座」は単独では開設できず、まずは課税口座のどれかを選んで開設しておかなければならないことになっています。

これは、例えば銀行預金で定期預金口座を開設する際に、総合口座(普通預金)を開設しておくようなイメージです。

例えば、課税口座である「特定口座(源泉徴収なし)」と非課税口座の「NISA口座」を持っているとしましょう。

実際に投資信託を購入するときには、どちらの口座を通して購入するかを選べるようになっています。

NISA口座を通して購入すれば、利益が出ても非課税ですから確定申告の必要はありません。

もしも「源泉徴収あり」の口座を持っている場合でも、NISA口座を通じて購入すれば、非課税ですから源泉徴収されません。

(目次へ戻る)

投資初心者には、「特定口座+(つみたて)NISA口座」がおすすめ

証券口座それぞれの違いを説明しましたが、おわかりいただけたでしょうか。

投資信託を買ってみたいけど、証券口座の選び方がわからず最初の段階でストップ……という人は、まずは「特定口座(源泉徴収あり)+(つみたて)NISA口座」の開設から始めてみるといいでしょう。

そもそもNISAを利用すれば税金処理は不要ですから、課税口座はどれを選んでも関係ないと考えるかもしれません。

それでもやはり、損益計算や確定申告などの税金面で、次のように手間がかからない特定口座がおすすめです。

- 譲渡損益等を金融機関が計算してくれる(年間取引報告書を作成してくれる)ため、自分で計算しなくていい

- 源泉徴収ありの場合、源泉徴収されることで課税関係が完了するので確定申告が不要

- 源泉徴収なしの場合、確定申告は必要だが、年間取引報告書を作成してくれるので確定申告書への記載が簡単

と面倒な税金処理の手間が省けるメリットを感じられるのではないでしょうか。

投資の第一歩は口座開設です。

今回の記事を参考に、まずは口座開設をしてみましょう。

*1 出所)日本証券業協会「投資信託にかかる税金って?」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員